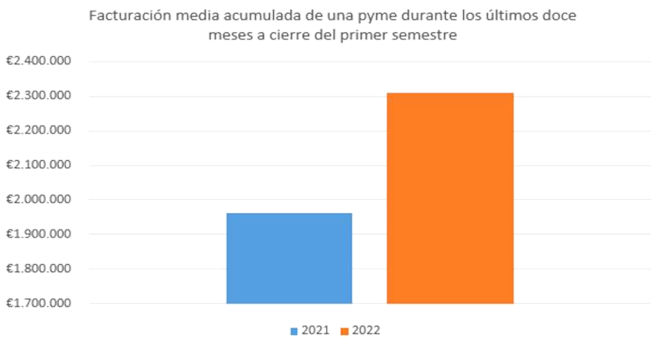

Se lee en el informe Salud financiera de la pyme española en el primer semestre de 2022, elaborado por la plataforma de fintech para pymes Trinios, que las pequeñas y medianas empresas españolas lograron facturar 2,3 millones de euros de media durante el último año. Esto se traduce en 350.000 euros más en comparación con los 1,96 millones promedio de los doce meses previos, un incremento interanual de más del 18%.

Se lee en el informe Salud financiera de la pyme española en el primer semestre de 2022, elaborado por la plataforma de fintech para pymes Trinios, que las pequeñas y medianas empresas españolas lograron facturar 2,3 millones de euros de media durante el último año. Esto se traduce en 350.000 euros más en comparación con los 1,96 millones promedio de los doce meses previos, un incremento interanual de más del 18%.

El estudio, que analiza más de 82.000 facturas de pymes españolas de hasta 178 trabajadores, refleja una recuperación generalizada de esta parte del tejido empresarial durante el último año. En la misma línea, el informe recoge un aumento en el número medio de clientes que tiene una pyme, con un portfolio de 204, un 25% más en comparación con el dato de cierre del primer semestre de 2021, cuando era de 163.

Esto compensa el descenso en las ventas medias a cada cliente, que pasó de 37.000 a 32.300 euros, una caída del 12%.

“En el último año las pymes españolas han logrado facturar más, sobreponiéndose a la difícil coyuntura macroeconómica derivada del impacto de la guerra o la crisis de materias primas. Esto ha sido posible gracias a que muchas de ellas han diversificado su cartera de clientes, en un contexto en el que había un gran flujo de dinero y financiación cuyo origen está, en muchas ocasiones, en los préstamos concedidos por acreedores institucionales”, denota Julián Villalba, Corporate CRO en Trinios.

A pesar del buen comportamiento que las pymes españolas han tenido el último año, su salud financiera podría haber sido aún mejor. Según detalla el informe, las pequeñas y medianas empresas han visto aumentar en un 11% la cantidad adeudada en sus ventas a crédito. Es decir, si en junio de 2021 estaban pendientes de recibir pagos por valor de 501.000 euros, ahora se trata de casi 577.000.

Previsiones más conservadoras para el próximo semestre

Desde Trinios apuntan que la cantidad a deber a las pymes aumentará en el segundo semestre de este año. “El vencimiento de los créditos ICO y la reducción de fondos de las ayudas europeas, sumado a un contexto de menor consumo por la subida de los tipos y la inflación a doble dígito, apuntarían a un aumento de la morosidad que probablemente afectará a la pyme”, afirma Villalba.

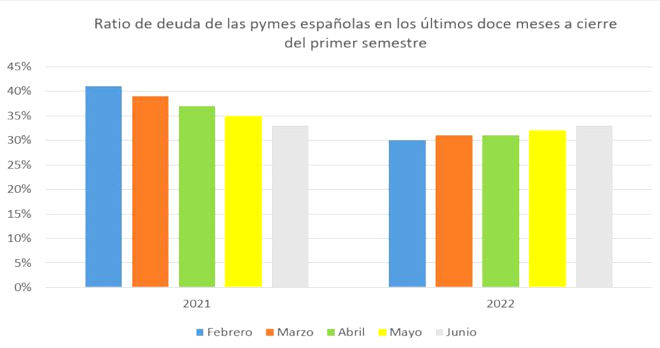

De hecho, la ratio de deuda, indicador que mide las ventas no cobradas sobre el total facturado por las pymes en los últimos doce meses, ha crecido progresivamente en los últimos cinco meses del primer semestre de este año. Si en febrero de 2022 se situaba en el 30%, el pasado mes de junio ya estaba en el 33%.

Esta tendencia alcista nada tiene que ver con lo que ocurrió en 2021, cuando observamos que la ratio de deuda descendió hasta en ocho puntos porcentuales. Concretamente, pasó del 47% en febrero de 2021 al 33% en el mes de junio.

“Si estas previsiones se cumplen, muchas pymes buscarán métodos de financiación alternativos con los que asegurar de manera más rápida y sencilla su salud financiera a corto plazo. Recurrir a vías tradicionales, como pedir un crédito al banco u optar por financiación proveniente de las Administraciones públicas, será más lento y complejo especialmente ante el reto de gestionar las renovaciones de los préstamos ICO que va a ocupar el foco de atención del sector financiero”, concluye Villalba.